Elektromobilność i niezależny rynek napraw w roku 2022? To nie może być przypadek, że np. wrześniowe targi Automechanika Frankfurt zapisały się wzmożonym udziałem producentów układów wydechowych z Polski, którzy dostrzegają potencjał segmentu konwencjonal

Jak zapamiętamy ubiegły rok z perspektywy osiągniętych celów i zrealizowanych planów? Co cieszy, a co nie bardzo? Był to z pewnością rok intensywny, głównie z powodów natury geopolitycznej. Wybranych reprezentantów rynku automotive zapytaliśmy także, czego mogą oczekiwać fachowcy po firmach obecnych na aftermarkecie w roku 2023.

Branża motoryzacyjna od ponad 2 lat zmaga się z problemami, które przechodzą przez nią jak huragan, uniemożliwiając długofalowe planowanie, co do tej pory było normą. O ile fabryki nadal borykają się z zerwanymi łańcuchami dostaw, to na rynku wtórnym cieniem na kondycji firm kładą się rosnące w galopującym tempie koszty prowadzenia działalności gospodarczej, ale także coraz dotkliwsze problemy z wykwalifikowanym personelem czy rosnące wymagania techniczne dotyczące napraw nowoczesnych pojazdów.

Rok 2022 naszym zdaniem? To przemysł motoryzacyjny w obliczu deglobalizacji, gdy mieć na uwadze, jak ważnym ogniwem dostaw – od stali po wiązki kabli – są od ponad 300 dni (artykuł powstał 20 grudnia 2022 r.) dwa kraje za naszą wschodnią granicą. To rynek motoryzacyjny w obliczu zmian i warsztatów z niepokojem obserwujących napaść Rosji na Ukrainę.

Czy aftermarket w roku 2022 to faktycznie mniejsza dochodowość biznesu? Od tego pytania zaczęliśmy nasze rozmowy z wybranymi reprezentantami rynku, by w sposób możliwie obiektywny podsumować go, a też usłyszeć ważne komunikaty, zapowiedzi firm na 2023 rok.

Inwestycje w wyposażenie warsztatowe

Zacznijmy od reprezentantów rynku celujących w wyposażeniu warsztatów. Dzięki wieloletnim i nowym partnerom w całej Europie obroty Launch Europe sięgają dziesiątków milionów euro, a w ostatnich kilku latach firma cieszy się wzrostem na poziomie 20% rocznie.

– Na sukces firmy składa się wiele czynników, ale najważniejsze to innowacyjność produktów i satysfakcjonujący program wsparcia, skoro ponad 60% naszych obrotów generują urządzenia diagnostyczne, a bestseller to urządzenie Euro PRO 5, które coraz częściej wypierane jest przez bardziej zaawansowany model TAB III albo Euro PRO 5 LINK – przybliża core-biznes firmy Leszek Waśniewski z Launch Europe. – Przypuszczalny wzrost obrotów w stosunku do roku poprzedniego będzie wynosił u nas 15%. Jest to co prawda 6% mniej niż dotychczas, ale mimo wszystko to satysfakcjonujący wynik, szczególnie w sytuacji, kiedy borykamy sie z wojną w Ukrainie i ogólnoświatowym kryzysem energetycznym.

I od razu dodaje, że co prawda koszty transportu morskiego w międzyczasie wróciły prawie do cen sprzed pandemii Covid-19, co pozwoliło wyhamować wzrost cen wyposażenia, zwłaszcza ciężkiego i gabarytowego, ale wzrost wartości dolara wpłynął negatywnie na zysk firmy.

Pada też zapowiedź podwyżki cen za produkty firmy i debiuty nowych w 2023 roku. Jak bardzo podrożeje wyposażenie? Zamiast odpowiedzi przytoczmy… dane GUS w Polsce: ceny towarów i usług konsumpcyjnych w listopadzie 2022 r. w porównaniu z analogicznym miesiącem ub. roku wzrosły o 17,5% (przy wzroście cen towarów – o 18,8% i usług – o 13,2%).

Wiemy też, że przybędzie rozwiązań do testowania oraz naprawiania systemów elektrycznych w autach hybrydowych i elektrycznych, by wspomnieć oscyloskopy, urządzenia do testowania cel bateryjnych, ładowarki i rozładowarki akumulatorów trakcyjnych, podnośniki do wymontowywania takich z aut elektrycznych.

– Poza tym planujemy udoskonalenie istniejących i wprowadzenie nowych programów w urządzeniach diagnostycznych, a ważnym projektem na rok 2023 będzie forsowanie naszej Super Remote Diagnostyki, która umożliwia kompleksową i profesjonalną diagnostykę na odległość wraz z inicjalizacją i programowaniem poprzez internet – dodaje Leszek Waśniewski.

Kolejnym celem na 2023 rok będzie wzrost sprzedaży geometrii bezdotykowej wprowadzonej na rynek już prawie 5 lat temu. A to następny sygnał, na jakim polu, tj. w jakiego typu usługach, umacnia się czołówka dobrze prosperujących warsztatów w krajach UE.

Jak zmieniły się nowoczesne warsztaty w Polsce?

Interesowało nas także oczywiście, co wg obserwacji firm warto wiedzieć, gdy mieć na uwadze profilowanie warsztatów w Polsce. Pamiętając np. o rosnących wymogach środowiskowych dla pojazdów, co robić, by być w czołówce aftermarketu i uchodzić za serwis na wskroś nowoczesny?

– Obserwowany spadek sprzedaży nowych samochodów w oczywisty sposób motywuje użytkowników do utrzymywania w ruchu starszych pojazdów. Wzrost cen i spadek dostępności pojazdów używanych wymusza rozwój rynku części oraz technologii napraw. Widać to po zainteresowaniu urządzeniami wykorzystywanymi przy regeneracji komponentów takich jak turbosprężarki czy wtryskiwacze – komentuje Joanna Bogusz, właścicielka firmy DTE. – Obserwujemy utrzymanie się i rozwój zapoczątkowanego w pandemii trendu transformacji cyfrowej w branży. Punkt ciężkości przenosi się w stronę internetu, wyraźnie wzrosło też znaczenie mediów społecznościowych i przekazów cyfrowych.

DeltaTech Electronics to polski producent i ekspert w branży automotive, który na bazie ponad 25 lat doświadczenia wyznacza trendy w innowacyjnej diagnostyce samochodowej.

– Nasi klienci, którymi są przede wszystkim warsztaty niezależne, tak jak w roku 2021, również w roku 2022 skarżyli się na niepewną sytuację rynkową. Do niekorzystnych zjawisk należą coraz wyższe koszty prowadzenia działalności, ale także problemy z wykwalifikowanym personelem czy rosnące wymagania techniczne dotyczące napraw nowoczesnych pojazdów – podkreśla Witold Kawalec z działu sprzedaży DTE.

I dodaje, że choć nastroje w warsztatach nie zawsze są optymistyczne, to właśnie odpowiedzią na wyzwania może być poszerzanie swoich kompetencji w zakresie… diagnostyki. Inwestowanie w tę dziedzinę może przynieść znaczące korzyści w formie skrócenia czasu napraw czy uniknięcia wymiany sprawnych elementów.

– Wiemy od naszych klientów, że kompetencje z zakresu elektroniki pojazdowej są dużym atutem w warsztacie. Wprowadzenie oscyloskopu przeznaczonego do motoryzacji, takiego jak Scope DT, niesie ze sobą pewną inwestycję finansową i wymóg przeszkolenia pracowników – zaznacza.

Nie tylko jego zdaniem pomiary oscyloskopowe stają się dla wielu sposobem na rozszerzenie zakresu i podniesienie jakości usług. Z drugiej strony rozwój diagnostyki może odbyć się niskim kosztem.

– Dobrym przykładem jest tester czujników QST-5. Choć same czujniki wielokrotnie nie są drogie, to metoda naprawy oparta o podmianę elementów na próbę jest nie tylko częstą praktyką, ale również stratą czasu i pieniędzy. Dlatego pozyskanie nowych narzędzi stwarza przewagę na rynku – podsumowuje inżynier produktu z DTE Piotr Libuszowski.

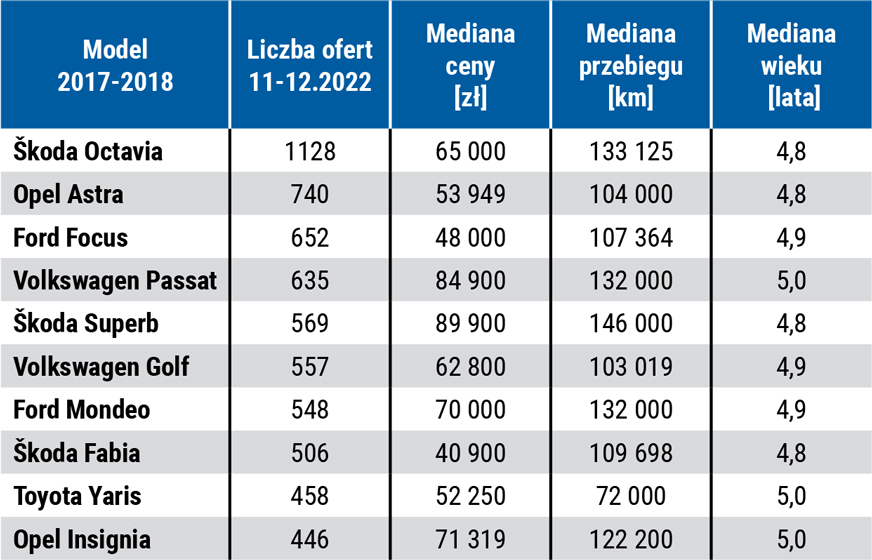

Top 10 (z analizy przeprowadzonej przez AAA Auto) najczęściej oferowanych do sprzedaży aut na wtórnym rynku w Polsce w listopadzie i grudniu 2022 roku

Na rynku wtórnym w Polsce jest coraz więcej młodych aut (osobowych). W ciągu roku liczba ofert sprzedaży samochodów używanych spadła o ponad 16 tys., za wyjątkiem niemal nowych aut. Z analizy przeprowadzonej przez AAA Auto wynika, że na rynku wtórnym jedyną grupą samochodów, których liczba ofert sprzedaży powiększyła się w ciągu roku, są te w wieku do 4-5 lat

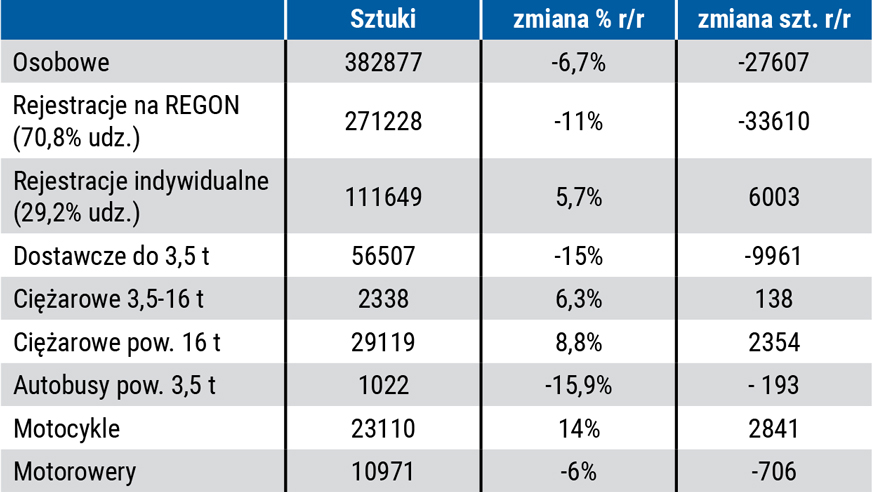

Rejestracje wybranych rodzajów nowych pojazdów styczeń-listopad 2022 r.

A tymczasem na rynku pierwotnym, także w listopadzie (mając na uwadze najnowsze opracowanie pt. „Rejestracje nowych samochodów w Polsce. Listopad 2022 – raport ZDS i PZPM”) mogliśmy zaobserwować niesłabnący wzrost rejestracji nowych pojazdów z kategorii w pełni elektrycznych i wodorowych w skali „rok do roku”. Pozytywną informacją z końcówki ubiegłego roku jest nieustający wzrost rejestracji pojazdów ciężarowych, co stanowić ma odzwierciedlenie poprawiającej się sytuacji w pozostałych branżach i tam, gdzie logistyka odgrywa dużą rolę

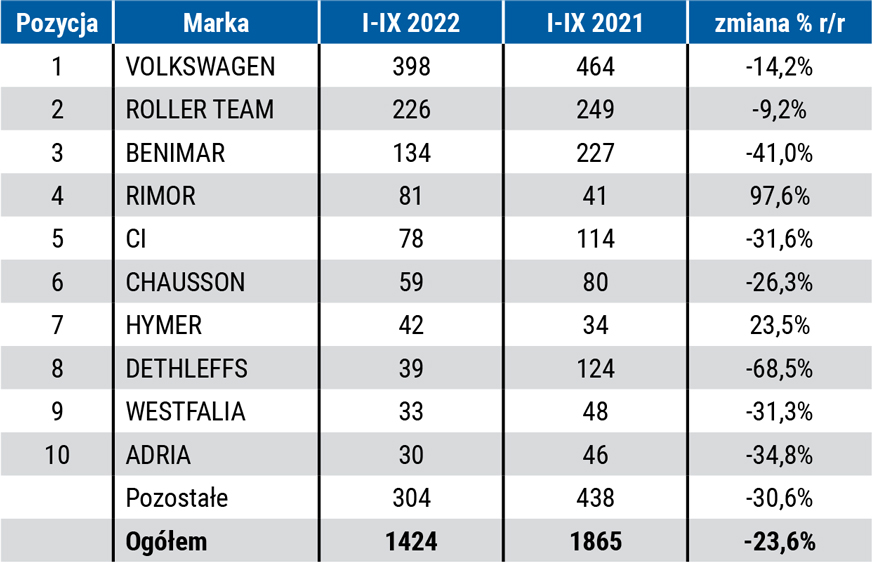

Pierwsze rejestracje nowych samochodów kempingowych w Polsce w okresie styczeń-wrzesień 2022 r. Top 10 marek

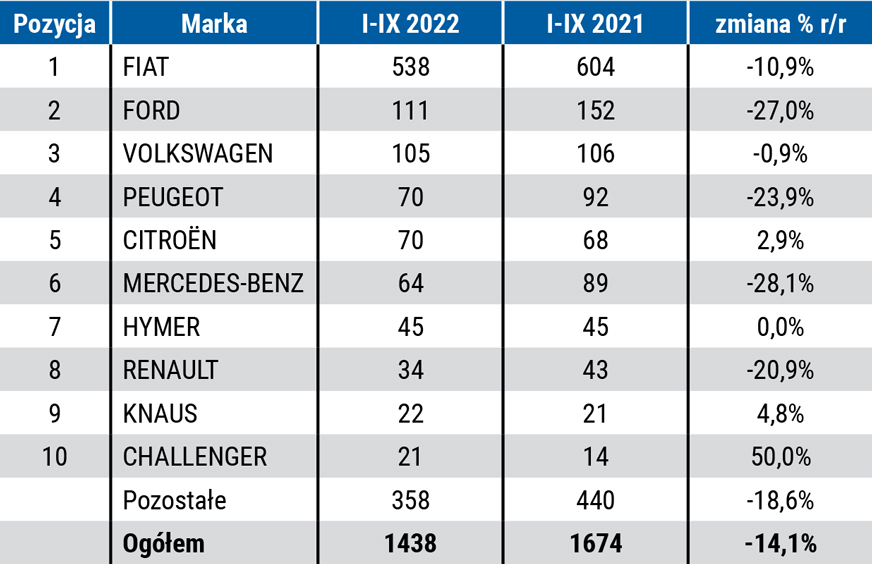

Pierwsze rejestracje sprowadzanych używanych samochodów kempingowych w Polsce w okresie styczeń-wrzesień 2022 r. Top 10 marek

Biorąc pod uwagę spadek nastrojów konsumenckich, nie dziwi spadek rejestracji pojazdów kempingowych w 2022 roku, bo akurat przyczepy kempingowe biją kolejne rekordy! Uwzględniając także to, że rynek caravaningowy w Polsce jest stosunkowo młody (przykładowo w Niemczech w roku 2021 padł spektakularny rekord: sprzedano 73 tys. kamperów i 23 tys. przyczep kempingowych), a liczba takich pojazdów w porównaniu z krajami zachodnimi niewielka

Ważne, że jeździ – układy hamulcowe

Gdy już na nowo (nie pierwszej przecież młodości) doceniony pojazd uda się uruchomić, warto zadbać, by potrafił się skutecznie zatrzymywać. A przecież postępujące zmiany klimatyczne nie pozostają bez wpływu na produkcję części. Tu adekwatny komentarz.

– W obecnej sytuacji rynkowej TMD Friction koncentruje się na zapewnieniu klientom dostępności produktów oraz redukcji wpływu na środowisko naturalne. To dla nas kluczowe kwestie – podkreśla Joanna Krężelok, dyrektor oddziału TMD Friction Services w Polsce, firmy, która ma 11 zakładów produkcyjnych na całym świecie. – Do tej pory natychmiastowa dostępność była oczywistością. Za standard uważano realizację zamówienia „na już”, a kluczową rolę odgrywała cena. Aktualnie to się zmieniło. Priorytetem na rynku części zamiennych stała się szybka dostawa. Dlatego wciąż optymalizujemy nasze struktury i procesy decyzyjne. Dbamy o to, by nasze magazyny, a zwłaszcza ten w Niemczech, który odpowiada za dostawy do Europy, miały wystarczającą przestrzeń i obsadę.

Pada też zapowiedź powiększenia magazynu w Europie Środkowej, aby w przyszłości jeszcze lepiej obsługiwać lokalne rynki. Wiemy też, że już kilka miesięcy temu rozpoczęto relokację kluczowych części zaopatrzeniowych z Dalekiego Wschodu do europejskich dostawców. Pozwala to uniknąć transportu na długich dystansach, bo jest on obecnie wyjątkowo zawodny.

– Skraca się więc czas realizacji zamówień i, co ważne, zmniejsza się ślad węglowy – to istotny element naszych działań w kierunku czystszego świata. Jako liderzy w branży dajemy przykład i kształtujemy zrównoważony przemysł, czyli taki, który ma pozytywny wpływ na środowisko i społeczeństwo – kontynuuje Joanna Krężelok.

Na dowód podaje, że w 2022 r. TMD Friction poddało recyklingowi ponad 4000 ton materiału ściernego. Z kolei ilość odpadów z procesu produkcyjnego zmniejszono o 50%. W ostatnich miesiącach firma wprowadziła do oferty nowe lub odświeżone referencje do ponad 50 modeli samochodów. W warsztatach w całej Polsce odbywały się szkolenia z cyklu Textar Brake Clinic. Co do czekających wyzwań w roku 2023, daje się słyszeć, że TMD Friction aktywnie uczestniczy w pracach i jest członkiem grup roboczych zajmujących się stworzeniem normy Euro 7. Wszak zaostrzają się światowe uregulowania dotyczące emisji cząstek stałych podczas ścierania się klocków hamulcowych.

Uczestnicy rynku muszą oczywiście nadążać za postępującymi zmianami technologicznymi (np. w zakresie e-mobilności), które rozwijają się w bardzo szybkim tempie. Ale i tu pada cenna informacja: po drogach Europy jeździ ponad 340 mln pojazdów, których średni wiek wynosi 12 lat, więc minie jeszcze dużo czasu, zanim flota będzie całkowicie elektryczna.

Układy chłodzenia i klimatyzacji samochodowej

Szukając odpowiedzi na pytanie dotyczące kondycji rodzimego aftermarketu, usłyszmy nieraz jeszcze, że cieniem na wyniki finansowe branży kładzie się inflacja, co przy zaangażowaniu wielu graczy w długi łańcuch dostawców części słusznie może rodzić niepokój o przyzwoitą marżę.

Wojna za naszą wschodnią granicą, a jeszcze wcześniej pandemia – te okoliczności stworzyły nowe wyzwania dla branży w minionym roku, takie jak kryzys energetyczny, problemy z łańcuchem dostaw, niedobór wykwalifikowanych pracowników i znaczny wzrost kosztów. Technologia jest fundamentem zmian i to na niej możemy budować pewność jutra. Wszak osoby przyzwyczajone do technologii świetnie radzą sobie ze zmianami, wykazując się zwinnym podejściem i zdolnością do adaptacji.

– W obliczu zawirowań rynkowych i istniejącej niepewności „mimo wszystko wszyscy sobie radzą”. Moim zdaniem aftermarket w częściach samochodowych w Polsce nadal dobrze funkcjonuje oraz kolejny rok z rzędu odnotowuje wzrosty obrotów, zarówno w grupie części do aut osobowych, dostawczych jak i pojazdów ciężarowych – zaznacza Artur Gołembniak, sales manager, Chłodnice Nissens Polska Sp. z o.o. – Nissens, który ma swój oddział w Ukrainie, w obliczu wojny zaproponował pracownikom i ich rodzinom pomoc oraz możliwość relokacji do Polski, z czego skorzystali członkowie rodzin naszych pracowników. Należy zaznaczyć, że filia w Ukrainie wciąż działa i dobrze sobie radzi, a Nissens w roku 2022 odnotowywał znaczący wzrost obrotów. Rozbudowaliśmy sieć logistyczną o nowe magazyny. Na początku ubiegłego roku oddaliśmy do użytku w Polsce, pod Poznaniem, duży magazyn logistyczny o powierzchni ok. 21 000 m2 i zabudowie wysokiej na 11 m, który zwiększył skokowo nasze możliwości rozwoju sprzedaży.

Miniony rok w firmie Nissens upłynął pod znakiem współdziałania z drugą marką w częściach do chłodzenia i klimatyzacji samochodowej – AVA Cooling. Gdyby zsumować oferty tych marek produktowych, to okaże się, że portfolio produktów obejmie ok. 20 000 referencji!

– Pod tym względem przewyższamy znacząco większość naszych rynkowych konkurentów – podkreśla nasz rozmówca.

Rok 2022 to także kolejny rok nowości w Nissens – oprócz wielu debiutów w ramach istniejących grup produktowych, np. elektrycznych sprężarek klimatyzacji, firma wprowadziła do oferty chłodnice zaworów EGR sprzedawane jako część zamienna do zaworów EGR i części elektryczne, tj. czujniki ciśnienia do układów klimatyzacji oraz czujniki temperatury płynu chłodzącego. A wspomnijmy, że rozbudowa oferty ma także ciągle miejsce w gamie aplikacji do aut ciężarowych. Firma będzie kontynuować także swą aktywność w zakresie szkoleń technicznych dotyczących serwisowania układu chłodzenia silnika i klimatyzacji samochodowej.

Podobnie jak układy hamulcowe, niezależnie od silnika napędzającego pojazd, widać, że także komponenty układu chłodzenia silnika i klimatyzacji samochodowej są na fali wzrostów.

Zaopatrzeni w części (wysokomarżowe) smarne?

Jak minął rok w sektorze dostawców olejów, a też pośrednio – jak się ma kondycja warsztatów skoncentrowanych na tzw. serwisie olejowym?

– Dla Petronas był to czas, w którym z sukcesem wprowadziliśmy na rynek nową generację olejów Syntium, a także znacząco zwiększyliśmy liczbę warsztatów w naszej sieci partnerskiej. Pod tym względem był to bardzo udany okres – zapewnia Adam Bober, market manager Petronas w Polsce. – Jednocześnie, tak jak cała branża, mierzyliśmy się z zakłóceniami dostaw, wzrostem kosztów operacyjnych czy niedoborem pracowników. Pomimo tych trudności osiągnęliśmy swoje cele i zrealizowaliśmy plany.

Przyznaje też, że roku 2022 to faktycznie mniejsza dochodowość biznesu aftermarket. Wzrosły zwłaszcza koszty operacyjne m.in. z uwagi na wysoką inflację czy zakłócenia w procesie dostaw. Ale i tu pojawia się optymistyczna wersja rozwoju wypadków.

– Jednocześnie rosnące koszty prowadzenia działalności zachęcają warsztaty do poszukiwania wysokomarżowych produktów, które mogą sprzedać, uzyskując dodatkowy dochód. Takie działania pozytywnie oddziałują na wielkość naszej sprzedaży – kontynuuje Adam Bober. – Otóż w mijającym roku obserwowaliśmy zmianę nawyków konsumenckich i adaptację branży warsztatowej do nowej rzeczywistości. Według badań GIPA 75% właścicieli pojazdów w Polsce zleca wymianę oleju mechanikowi i traktuje to jako zwyczajną usługę. W odpowiedzi na to warsztaty skupiły się już nie tylko na jakości serwisu, ale także na aspektach kontaktu z klientem, takich jak obsługa posprzedażowa, upselling czy komunikacja w internecie. Z obecnością w internecie wiąże się także aspekt poszukiwania pracowników, zwłaszcza tych dopiero wchodzących na rynek.

Słyszymy, że profesjonalna otoczka działalności warsztatowej z pewnością przyciągnie młodych adeptów mechaniki pojazdowej. Skąd ta pewność? Ano tak jak w innych sektorach gospodarki, i w tej branży nabiera znaczenia tzw. employer branding, czyli promowanie firmy wśród potencjalnych kandydatów do pracy.

Wyzwania na rok 2023 to…?

Nowe referencje części będą oczywiście cenną wskazówką, jak zmienia się aftermarket. Analogicznie: komentarze i komunikaty dostawców wyposażenia, gdy szukać zwycięzców usług w nowoczesnych warsztatach. I tak jak niejednokrotnie padło wskazanie na… oscyloskop, tak nietrudno zgadnąć, że z największymi problemami w minionych 12 miesiącach borykał się sektor napraw powypadkowych, tj. warsztaty blacharsko-lakiernicze. Z kolei właściciele stacji diagnostycznych (SKP) zderzyli się z realiami prowadzenia nierentownej działalności w naszym kraju.

W 2023 roku kluczowe znaczenie będzie miało utrzymanie ciągłości dostaw w zmiennych warunkach gospodarczych – to przewidują wszyscy przepytywani na poziomie organizacyjnym każdej z firm. A na horyzoncie kolejne wyzwania, by wspomnieć obowiązki raportowania ESG, a także zmiany związane z zarządzaniem danymi, tzw. dyrektywa unijna Data Act. Niepewność rodzi także planowana nowelizacja przepisów MVBER. Wszystkie te zmiany regulacyjne zwiększą liczbę obowiązków prawnych, wpłyną także na operacje, choćby poprzez utrudnienie identyfikacji części i ich dobór. Dlatego wyzwaniem będzie płynne dostosowanie się do nowych przepisów. Poza tym, tradycyjnie już, w nowym roku mierzyć się będziemy z niedoborem pracowników i próbą przyciągnięcia talentów do naszej branży.

Rafał Dobrowolski

Fot. R. Dobrowolski i materiały firm: DTE, Nissens, TMD Friction, Volkswagen Samochody Dostawcze

Komentarze (0)